管理職になると、会社経営の数字にふれる場面が多くなります。

担当役員に、「決算書の内容見て、意見を聞かせてくれ」と言われて、「えっ やばい見方が分からない」となってはいけません。

本記事では決算における財務三表のうちの一つ『貸借対照表』についてご説明します。

貸借対照表とは

『貸借対照表』は事業年度を終えた時点での決算における財務三表のうちの一つです。他の二つの財務諸表は『損益計算書』『キャッシュ・フロー計算書』となります。

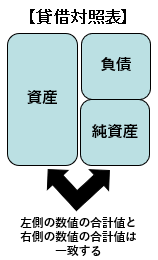

貸借対照表を簡単に表現すると以下となります。

- 決算日時点の財政状態を明らかにした表である。

- 貸借対照表には必ず年月日が記載される。

- 左側の『資産』と右側の『負債と純資産』の額が一致する。

- お金で表せないものは表示されない。

- 『資産』は資産の運用状態を表す。

- 『負債と純資産』は資本の調達を表す。

貸借対照表は、決算日における財政状態(資産、負債、純資産)が表示されています。

資産、負債の内容を正確に理解して、把握することによって、企業の決算日における財政状態を判断することができます。

貸借対照表の内容を分析することができれば、会社の状態を把握するための非常に重要な指標となります。

本記事では、そんな貸借対照表の見方と表示上のルール、分析するときのポイントについて解説します。

貸借対照表の構成

貸借対照表は、左側に資産、右側に資本の調達源泉である負債、純資産で構成されます。

構成されるそれぞれの内容に関してご説明します。

資産とは

資産は、「現金」と、株式などの有価証券、商品、建物、土地、車など「売却すればお金になるもの」です。

要するに会社が持っている「資産」は現金そのもの、もしくは売却により将来の収入につながるものです。

また、これらの資産を得るには、元手となる資金が必要です。その資金をどのように調達したのかを表しているのが「負債」と「純資産」です。

負債とは

負債は、他から借りているお金、借入金と未払いの商品代金などのことをいいます。

また、販売する目的で商品を仕入れたとき、商品を製造する目的で材料を仕入れたときに使われる買掛金も含まれます。

要するに将来返済する、支出となるものが「負債」となります。

純資産とは

純資産は、資本金や会社自体が持っているお金のことです。

いわゆる株主が出資した資本金や利益剰余金を表します。

株主が会社に出したお金のことを、資本金や資本剰余金、会社が得た利益のうち会社に残っているお金を「利益剰余金」といいます。

資産から負債を差し引いて残る返済義務のないのが「純資産」であり、貸借対照表では負債と純資産を区別することが重要であり、負債は前述の通り将来返済する、支出があるものに対して、純資産は基本的に将来の支出はありません。

貸借対照表の内容

貸借対照表はバランスシート(B/S)とも呼ばれ、左側の「資産」、右側の「負債」「純資産」から決算時において、どのように資産を持ち運用して、その資産の元手になるお金(負債・純資産)をどのように集めたかが分かります。

資産の内容

左側に表される資産ですが、会社が集めたお金をどのような状態で持っているのかを表すもので、大きくは「流動資産」「固定資産」に分けられます。

「流動資産」は1年以内に現金化、費用化することが出来る資産で、「固定資産」は長期にわたり保有することとなる資産で、一般的に現金化しやすいものから順番に並べますので、上段に「流動資産」、下段に「固定資産」が表示されます。

流動資産

流動資産は、会社が保有している資産のうち、決算から1年以内に現金化できるものを示します。

現金、預金、受取手形、売掛金、商品及び製品、有価証券、棚卸資産、貸倒引当金などが該当します。

固定資産

固定資産は長期間にわたって使用するものが多く含まれ、1年以上の期間を経て現金化または費用化される資産です。

土地、建物、機械、のれんやソフトウェアなどの無形固定資産、長期間保有する投資有価証券が該当します。

ただし不動産会社のように固定資産そのものを販売している場合には、土地、建物は固定資産ではなく流動資産として計上されます。

負債の内容

右側に表される負債ですが、マイナスの財産であり、いずれ支払う必要があるお金で、大きくは資産と同様に、「流動負債」と「固定負債」に分けられます。

「流動負債」は1年以内に返済しなければならない負債で、「固定負債」は1年を超えて返さなければいけない負債で、一般的に支払期日の早い順番に並べますので、上段に「流動負債」、下段に「固定負債」が表示されます。

負債は、返さなければならない会社のお金で、他人資本とも呼ばれる場合もあります。

流動負債

流動負債は、買掛金、未払金、未払費用、短期借入金など、1年以内に支払うことが予定されている費用やのことをいいます。

買掛金:本業のために商品や材料などを購入したものの、まだその代金を支払っていない債務

未払金:本業以外の目的で購入した機器や消耗品などの債務

未払費用:翌月に払う給料などの未払い分

短期借入金:1年以内に返済する予定の借入金

固定負債

固定負債は長期借入金、資金を調達するために発行した社債、長期にわたる借入金、長期前受収益、退職給付引当金など、決算から1年以上を超えて返済していく負債のことです。

純資産の内容

右側に表される純資産は、資産から負債を引いた差額であり、株主が出資する資本金や、過去の利益の蓄積で、自己資本と呼ばれることもあります。大きくは、株主のお金である「株主資本」とそれ以外の「株主資本以外」の2つに分けられます。

純資産は負債と違い、返済をしなくてもよい資金なので、純資産がどれだけあるかが会社の健全性を判断する重要な指標となります。

純資産のうち、重要なのが株主資本で、大きく、資本金、資本剰余金、利益剰余金、自己株式に分け表示されており、資本金、資本剰余金といった元手か、利益剰余金、自己株式といった利益の蓄積に分けられます。

貸借対照表の見方

貸借対照表の構成、内容はお分かりになったと思います。

管理職にとって重要なことは、貸借対照表の見方、チェックポイントです。

貸借対照表は、会社の財政状態を示すものですが、その会社が健全であるかどうかを判断するためには、前述の資産、負債・純資産のそれぞれの項目同士のバランスを見ていくことが重要です。

貸借対照表によって、会社の

- お金の調達先と使用内訳

- 安定性

- 支払い能力

が分かります。

安全性の指標 経営の経営の健全性を知る自己資本比率

倒産のリスクを読み解く場合に自己資本比率を確認します。

会社の全財産のうち、返さなくていい資本(純資産)の比率がどれくらいあるのか、その比率を計算したもので、以下で算出します。

自己資本比率(%)= 自己資本(右側の純資産) ÷ 総資産(左側の全て) × 100

自己資本比率が低いと、他人資本の不安定な経営を行っている会社となり、自己資本比率が高いほど経営は安定し、企業の財政体質は良好で、倒産しにくい会社となります。

一般的に自己資本比率が40%以上なら倒産しにくい企業、50%以上なら優良といえます。

ただし、自己資本比率が株主の出資による増大か、過去の利益の蓄積による増大かを見極める必要があります。株主の出資のみにより保たれた自己資本比率で、さらに金融機関と取引実績がないとなると、資金調達できずに倒産となるケースも否めません。

支払い能力を知る 流動比率

自己資本比率が高いだけでは、会社の経営は安全であるとは限りません。

着目すべき指標として流動比率があります。

流動比率とは、短期的に支払いが発生する「流動負債」に対し、すぐに現金化ができる「流動資産」がどれくらいあるかを示します。

流動比率は以下の計算式で求めることができます。

流動比率(%)= 流動資産 ÷ 流動負債 × 100

短期的に支払義務が到来する流動負債に対して、短期的に現金化できる流動資産の比率がどれくらいか、その比率を計算したものです。

流動比率が低いほど、現金化しやすい資産に対して、短期的に支払うべき負債が多いことになり、短期的な支払能力が低い会社といえます。

一般的に流動比率は130%~150%以上を目安として、200%が良いとされます。 100%を下回っている場合は、短期的な支払能力が足りないとみなされます。

支払い能力をチェックする 当座比率

「流動比率」では、流動資産の全てで比率を求めます。

流動資産には商品在庫、すなわち棚卸資産も含まれます。

在庫ですので、もしも商品が売れなかった場合は資金調達ができなくなる恐れがあります。

そのため、さらに支払い能力をチェックしたい場合に「当座比率」を使います。

当座比率は流動資産のなかで、現金および現金化しやすい預金、売掛金、受取手形、短期保有の有価証券などを合計した資産、すなわち当座資産を用いた比率で、以下の計算式で求められます。

当座比率(%)= 当座資産(流動資産から現金化しやすい資産抽出) ÷ 流動負債 × 100

流動比率と同じく分母は流動負債と変わらないため、流動比率より厳しくチェックできます。

一般的に、当座比率は100%以上であることが望ましいといわれており、流動比率が200%近くと高いのに、当座比率が100%以下になるような場合は要チェックです。

過剰な在庫が存在しているなどを疑うべきです。

バランスを見る

貸借対照表では、資産(流動資産/固定資産)、負債(流動負債/固定負債)・純資産の項目の、バランスがとれていることも重要です。

会社の業種によって、適切な数値は異なってきます。

場所や設備が必要なデパートや遊園地など、固定資産が多いという特徴があります。また不動産業は、不動産が在庫(棚卸資産)となるので、流動資産が多いという特徴があります。また、一般的な製造業では、それぞれの項目が均等にバランスがとれていることが大切です。

一般的に、総資本、すなわち貸借対照表の負債と純資産を合わせたものが小さい方が、投資効率のよい会社であるとされています。

負債は他調達した資本であり、純資産は株主資本や利益剰余金など会社が蓄えた資本です。返済有無の違いはありますが、いずれも調達資金です。

会社経営では、この総資本を大きくせず、収益やキャッシュ・フローを充実させることが重要とされています。

経営診断・経営判断に使用する貸借対照表

いかがでしたでしょうか?

貸借対照表は、会社の資金の調達と、調達資金の保有方法、運用方法を示しております。

経営の状況を分析することができますので、経営リスク抽出、課題・問題の発見、またその改善策の抽出するための重要な資料となります。

複雑で、難しいと感じるかもしれませんが、前述した重要なポイントを理解すれば、誰でも簡単に貸借対照表をみることができます。

管理職のあなた。

今回の内容で、貸借対照表をみてください。

経営分析ができます。